Mis à jour le 24 Septembre 2023

Warren Buffett est l’une des personnes les plus riches et les plus influentes du monde des affaires américain.

Il est classé n ° 5 sur la liste Forbes des milliardaires 2022 et était le huitième membre le plus riche du Forbes 400 2021.

Il avait une valeur nette de 96,3 milliards de dollars au début de juillet 2022.

Vivant et travaillant à Omaha, Nebraska, Warren Buffett était surnommé l’« Oracle d’Omaha » en raison de ses sélections d’investissement réussies.

Les investisseurs prêtent beaucoup attention aux choix d’actions de Warren Buffett.

Cela s’explique par la grande richesse qu’il a amassée au cours des près de 60 ans d’investissement de sa société holding Berkshire Hathaway.

Il est connu comme un investisseur axé sur la valeur qui recherche des titres dont les prix sont bas en fonction de leur valeur intrinsèque.

Le plus souvent, cette valeur est estimée en analysant les fondamentaux d’une entreprise.

Buffett a bien réussi en examinant les entreprises dans leur ensemble et en évaluant leurs performances, leur dette et leurs marges bénéficiaires, entre autres facteurs.

Il conserve également souvent des actions très performantes pendant de nombreuses années.

Points clés à retenir

La valeur nette de Warren Buffett est de près de 100 milliards de dollars, ce qui en fait la cinquième personne la plus riche du monde en 2022.

Buffett a dirigé pendant des années le fonds spéculatif Berkshire Hathaway, qui possède plus de 60 sociétés, dont l’assureur Geico, le fabricant de piles Duracell et la chaîne de restaurants Dairy Queen.

Les principaux avoirs de Berkshire Hathaway au 31 mars 2022 étaient Apple, Bank of America, American Express, Chevron et Coca-Cola.

Sous la direction de Warren Buffett, Berkshire Hathaway, à l’origine une entreprise de fabrication de textile, est devenue une société holding de plusieurs milliards de dollars.

Buffett s’est engagé à donner toute sa fortune à des causes caritatives, consacrant 85% de sa fortune à la Fondation Bill & Melinda Gates.

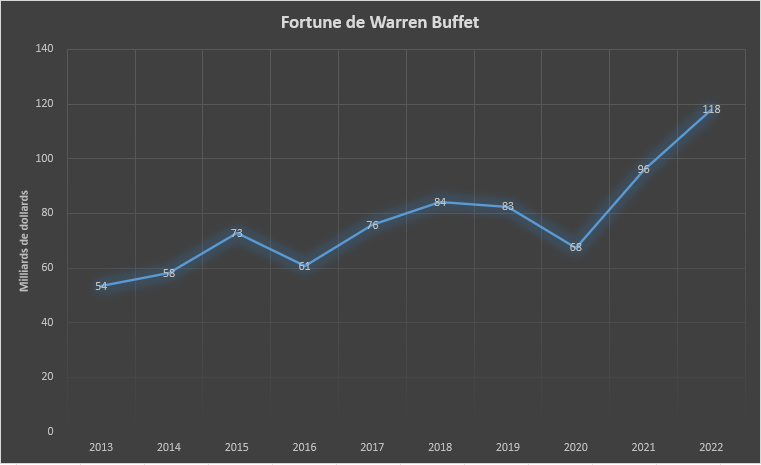

Comment la richesse de Warren Buffett a augmenté ces dernières années

La valeur nette de Warren Buffett en milliards de dollars entre 2013 et 2022* selon les données de Forbes.

Juste avant de rentrer dans le vif du sujet… Accédez à votre Formation OFFERTE Création de Patrimoine Générationnel

Bonus : prêt à investir pour l’avenir avec une stratégie performante

en moins de 10 minutes par mois ?

Premiers investissements de Warren Buffett 1930–1949

1930

Le 30 août, Warren Edward Buffett naît de ses parents, Howard et Leila Buffett, dans le Nebraska.

1941

A 11 ans, Buffett achète sa première action. Il achète six actions de Cities Service (trois actions pour lui et trois pour sa sœur Doris) au prix de 38 $ l’action. La société tombe à 27 $ l’action mais remonte rapidement à 40 $. Warren et Doris ont vendu leurs actions. Presque immédiatement, il monte à plus de 200 $ par action.

1943

Werren Buffett déclare à un ami de la famille qu’il sera millionnaire lorsqu’il aura 30 ans, ou « (je) sauterai du plus haut bâtiment d’Omaha ».

1945

Buffett gagne 175 $ par mois en livrant les journaux du Washington Post. À 14 ans, il investit 1 200 $ de ses économies dans 40 acres (environ 16 hectares) de terres agricoles.

1947

Au cours de sa dernière année de lycée, Buffett et un ami achètent un flipper d’occasion au prix de 25 $. Buffett commence à réfléchir au profit potentiel et le place dans un salon de coiffure à proximité. En l’espace de quelques mois, il possède trois machines dans trois endroits différents. Il vend l’entreprise plus tard dans l’année pour 1 200 $ à un ancien combattant.

La même année, Warren Buffett a gagné plus de 5 000 $ en livrant des journaux. Son père le presse d’aller à l’université, une suggestion qu’il ne prend pas bien. Cependant, cette année-là, il s’est inscrit en première année à la Wharton School of Finance and Commerce en Pennsylvanie. Buffett déteste ça, se plaignant qu’il en sait plus que les professeurs.

1949

Les camarades de classe reviennent pour découvrir que Buffett n’est plus inscrit à Wharton. Il a été transféré à l’Université du Nebraska. On lui propose un poste chez J.C. Penney après l’université mais il refuse. Il a obtenu son diplôme collégial en seulement trois ans avec un Baccalauréat ès Sciences – BSc – en administration des affaires en obtenant ses trois derniers crédits au cours de l’été. Ses économies ont atteint 9 800 $.

Comment Warren Buffett est arrivé à 25 millions de dollars 1950-1969

1950

Buffett demande son admission à la Harvard Business School et est refusé. Il finit par s’inscrire à Columbia après avoir appris que Ben Graham et David Dodd, deux analystes boursiers bien connus, y sont professeurs.

1951

Warren Buffett découvre que Graham siège au conseil d’administration de l’assurance GEICO. Il prend alors un train pour Washington, D.C., et frappe à la porte de son siège jusqu’à ce qu’un concierge le laisse entrer. Après avoir demandé si quelqu’un travaillait ce jour-là, il trouve Lorimer Davison, cadre chez GEICO. Ils discutent pendant quatre heures pendant que Buffett l’interroge sur les affaires et les assurances en général. Après leur discussion, Buffett est tellement enthousiasmé par GEICO que le lundi suivant, il dépense 65% de ses économies de 20 000 $ pour acheter des actions GEICO, qui finissent par devenir une énorme fortune. Buffett détient désormais entièrement GEICO.

Une fois diplômé, Buffett veut aller travailler à Wall Street la même année. Son père, Howard, et son mentor, Graham, lui conseillent de ne pas le faire. Buffett propose de travailler gratuitement pour Ben Graham, mais Graham refuse.

Il achète alors une station Texaco comme investissement secondaire, mais cela ne fonctionne pas aussi bien qu’il l’espère. En attendant, il travaille comme agent de change.

Il suit un cours d’art oratoire Dale Carnegie. En utilisant ce qu’il a appris, il commence à donner un cours du soir à l’Université du Nebraska, « Investment Principles ». Les élèves ont le double de son âge, puisqu’il n’a que 21 ans.

Buffett rentre chez lui et commence à sortir avec Susan Thompson. En avril, Warren et Susie se marient. Ils louent un appartement pour 65 $ par mois et ont leur premier enfant, également nommé Susie.

1954

Ben Graham appelle Warren Buffett et lui propose un emploi dans son association, la Graham-Newman Corp., une société d’investissement. Le salaire de départ de Buffett est de 12 000 $ par an.

1956

Graham se retire et rompt son partenariat. Depuis qu’il a quitté l’université six ans plus tôt, les économies personnelles de Buffett sont passées de 9 800 $ à plus de 140 000 $.

La même année, la famille Buffett rentre chez elle à Omaha depuis Washington, D.C. Le 1er mai, il crée Buffett Associates Ltd. Sept membres de la famille et amis contribuent un total de 105 000 $, tandis que Buffett n’investit que 100 $. Il dirige maintenant son propre partenariat et ne travaillera plus jamais pour quelqu’un d’autre. Au cours de l’année, il ouvre deux partenariats supplémentaires, portant à terme le nombre sous sa direction à trois. Des années plus tard, ils seront tous regroupés en un seul.

1957

Warren Buffett ajoute deux autres partenariats à sa collection. Il gère de ce fait cinq partenariats d’investissement depuis son domicile.

Alors que Susan est sur le point d’avoir leur troisième enfant, Buffett achète une maison en stuc de cinq chambres sur Farnam Street pour 31 500 $.

1958

La troisième année du partenariat est terminée et Warren Buffett a doublé l’argent des partenaires.

1959

Buffett est présenté à Charlie Munger, qui deviendra le vice-président de Berkshire Hathaway et fera partie intégrante du succès de l’entreprise. Les deux s’entendent immédiatement.

1960

Buffett demande à l’un de ses partenaires, un médecin, de trouver 10 autres médecins qui seraient prêts à investir 10 000 $ chacun dans son fonds. Finalement, 11 médecins acceptent d’investir.

1961

Il a maintenant des partenariats qui valent des millions. Buffet fait alors son premier investissement d’un million de dollars dans une entreprise de fabrication d’éoliennes.

1962

Warren Buffett retourne à New York avec sa femme pour quelques semaines afin de lever des capitaux auprès de ses anciennes connaissances. Pendant le voyage, il rassemble quelques partenaires et plusieurs centaines de milliers de dollars.

Le partenariat Buffett, qui avait commencé avec 105 000 dollars, vaut maintenant 7,2 millions de dollars. Buffett et Susie possèdent personnellement plus d’un million de dollars d’actifs. Warren Buffett fusionne tous les partenariats en une seule entité connue simplement sous le nom de Buffett Partnerships Ltd. Les opérations sont transférées à Kiewit Plaza, un bureau fonctionnel mais moins que grandiose, où elles restent à ce jour. L’investissement minimum passe de 25 000 $ à 100 000 $.

La même année, Buffett consulte Munger sur Dempster, la société de fabrication d’éoliennes. Munger recommande Harry Bottle à Buffett, une décision qui s’avérerait très rentable. Bottle réduit les coûts, licencie des travailleurs et permet à l’entreprise de générer des liquidités.

Buffett découvre une entreprise de fabrication de textile, Berkshire Hathaway, qui se vend moins de 8 dollars par action. Il commence à acheter des actions.

1963

Buffett vend Dempster pour trois fois le montant qu’il a investi. L’entreprise presque sans valeur avait construit un portefeuille d’actions d’une valeur de plus de 2 millions de dollars à elle seule pendant la période de l’investissement de Buffett.

Buffett Partnerships Ltd. devient le principal actionnaire de Berkshire Hathaway.

En raison d’un scandale de fraude, les actions d’American Express tombent à 35 $. Alors que le monde vend les actions, Buffett commence à acheter des actions en masse.

1965

Le père de Buffett, Howard, décède.

Warren Buffett commence à acheter des actions de Walt Disney Co. après avoir rencontré Walt personnellement. Il investit 4 millions de dollars, ce qui achète environ 5 % de l’entreprise.

Les actions d’American Express, qui ont été achetées peu de temps auparavant, se vendent plus du double du prix que Buffett a payé pour elles.

Il organise un coup d’État commercial, prenant le contrôle de Berkshire Hathaway lors de la réunion du conseil d’administration et nommant le nouveau président Ken Chace pour diriger l’entreprise.

1966

L’investissement personnel de Buffett dans le partenariat atteint 6 849 936 $.

1967

Berkshire verse son premier et unique dividende de 10 cents.

En octobre, Warren Buffett écrit à ses partenaires et leur dit qu’il ne trouve aucune bonne affaire dans le marché boursier effréné des années 60. Son partenariat vaut maintenant 65 millions de dollars.

Buffett a une fortune personnelle de plus de 10 millions de dollars. Il envisage brièvement de quitter l’investissement et de poursuivre d’autres intérêts.

American Express atteint plus de 180 dollars par action, faisant du partenariat un bénéfice de 20 millions de dollars sur un investissement de 13 millions de dollars.

Berkshire Hathaway acquiert National Indemnity Insurance sous la direction de Buffett. Il verse 8,6 millions de dollars.

1968

Le partenariat Buffett gagne plus de 40 millions de dollars, portant la valeur totale à 104 millions de dollars.

1969

Après son année la plus réussie, il ferme le partenariat et liquide ses actifs à ses partenaires. Parmi les actifs versés figurent des actions de Berkshire Hathaway. La participation personnelle de Buffett s’élève désormais à 25 millions de dollars. Il n’a que 39 ans.

Les années Berkshire Hathaway 1970-1989

1970

La Buffett Partnership est maintenant complètement dissous et dépouillé de ses actifs. Buffett détient désormais 29% des actions en circulation de Berkshire Hathaway. Il se nomme président et commence à rédiger la lettre annuelle aux actionnaires.

Berkshire gagne 45 000 $ grâce aux opérations textiles et 4,7 millions de dollars en assurance, banque et investissements. Les investissements secondaires de Buffett rapportent plus que l’entreprise elle-même.

1971

A la demande de sa femme, il achète une résidence d’été de 150 000 $ à Laguna Beach, en Californie.

1973

Les cours boursiers commencent à chuter et Warren Buffett est euphorique. A son adresse, Berkshire émet des billets à 8%. Berkshire commence également à acquérir des actions de la Washington Post Co.

1974

En raison de la chute de la bourse, la valeur du portefeuille d’actions de Berkshire commence à baisser. La richesse personnelle de Buffett est réduite de plus de 50 %.

La SEC ouvre une enquête formelle sur Warren Buffett et l’une des fusions de Berkshire. Rien n’en ressort jamais.

1977

Berkshire achète indirectement le Buffalo Evening News pour 32,5 millions de dollars. Il fera plus tard face à une poursuite antitrust intentée par un journal concurrent.

Susie quitte Buffett pour poursuivre une carrière de chanteuse, bien qu’elle ne divorce pas officiellement. Buffett est dévasté.

1978

Susie le présente alors à Astrid Menks, une philanthrope américano-lettonne et ancienne serveuse de cocktails, qui finit par emménager avec lui.

1979

Berkshire se négocie à 290 $ par action. La fortune personnelle de Buffett est d’environ 140 millions de dollars, mais il ne vit que d’un salaire de 50 000 dollars par an. Berkshire commence à acquérir des actions d’ABC.

1981

Munger et Buffett créent le plan Berkshire Charitable Contribution, permettant à chaque actionnaire de faire don d’une partie des bénéfices de l’entreprise à ses œuvres caritatives personnelles.

1983

Berkshire termine l’année avec 1,3 milliard de dollars dans son portefeuille d’actions d’entreprise.

L’action Berkshire commence l’année à 775 $ par action et se termine à 1 310 $. La valeur nette personnelle de Warren Buffett est de 620 millions de dollars. Il apparaît dans la liste Forbes pour la première fois.

Il achète Nebraska Furniture Mart pour 60 millions de dollars. Cela s’avère être l’un de ses meilleurs investissements à ce jour.

1985

Warren Buffett ferme finalement les usines textiles de Berkshire après des années à les maintenir. Il refuse de lui permettre de drainer le capital des actionnaires.

Buffett aide à orchestrer la fusion entre ABC et Cap Cities. Il est contraint de quitter le conseil d’administration du Washington Post. La législation fédérale lui interdit de siéger aux conseils d’administration de Capital Cities et du Washington Post de Kay Graham.

Buffett achète Scott & Fetzer pour la collection d’entreprises de Berkshire. Elle coûte environ 315 millions de dollars et propose des produits tels que les aspirateurs Kirby et la World Book Encyclopedia.

1986

L’action de Berkshire dépasse les 3 000 $ par action.

1987

Dans le krach et les conséquences d’octobre, Berkshire perd 25 % de sa valeur, passant de 4 230 $ par action à environ 3 170 $. Le jour du krach, Buffett a personnellement perdu 342 millions de dollars.

1988

Buffett commence à acheter des actions de Coca-Cola, achetant finalement jusqu’à 7 % de la société pour 1,02 milliard de dollars. Cela s’avérera être l’un des investissements les plus lucratifs de Berkshire.

1989

L’action de Berkshire passe de 4 800 $ par action à plus de 8 000 $. Buffett a maintenant une fortune personnelle de 3,8 milliards de dollars.

Pas de retraite en vue pour Buffett 1990-2015

1991

En tant que président par intérim, Warren Buffett réduit drastiquement les bonus de Salomon Brothers pour la fin d’année. Il prend également d’autres mesures pour empêcher Salomon de s’effondrer financièrement.

2003

Berkshire met fin au programme de contributions caritatives. C’est alors que la filiale The Pampered Chef devient la cible d’ennemis anti-avortement qui protestent contre certaines des contributions du programme.

2004

L’épouse de Buffett, Susan Thompson, décède après 52 ans de mariage, laissant derrière elle leurs trois enfants, Susan, Howard et Peter. Ils étaient séparés depuis les années 1970.

2006

Après l’important investissement de Berkshire Hathaway dans Coca-Cola, Buffett est administrateur de la société de 1989 à 2006. Il est également administrateur de Citigroup Global Markets Holdings, Graham Holdings Co. et Gillette Co.

Warren Buffett épouse sa compagne amoureuse de longue date, Astrid Menks, à 76 ans.

Il annonce qu’il fera don de toute sa fortune à des causes caritatives, consacrant 85% de sa fortune à la Fondation Bill & Melinda Gates.

2010

Bill Gates et Buffett travaillent ensemble, formant la campagne The Giving Pledge pour rassembler d’autres personnes fortunées afin de soutenir des causes philanthropiques.

2011

Warren Buffett reçoit la médaille présidentielle de la liberté.

2012

Buffett annonce qu’il a reçu un diagnostic de cancer de la prostate. En juillet, il commence un traitement, et le traitement est déclaré réussi en novembre.

2013

Buffett, avec le groupe de capital-investissement 3G Capital, rachète H.J. Heinz pour 28 milliards de dollars. Au cours des deux années suivantes, Buffett acquiert aussi Duracell et Kraft Foods Group.

2015

Il soutient Hillary Clinton comme candidate démocrate à la présidence.

Les dernières années de Buffett à Berkshire Hathaway

2016

Buffett lance un site Web appelé Drive2Vote pour encourager ses concitoyens du Nebraska à venir voter. Offrant une assistance pour inscrire les électeurs et fournir des trajets vers les bureaux de vote si nécessaire.

2017

Warren Buffett commence à vendre certaines de ses 81 millions d’actions IBM estimées, mentionnant qu’il n’attribue plus une valeur aussi élevée à l’entreprise qu’il l’avait fait six ans auparavant. Ses actions nettes restantes se situent à environ 37 millions. Il augmente son investissement dans Apple, et cela devient le plus gros investissement de Berkshire Hathaway dans les actions ordinaires d’une entreprise. Après avoir exercé certains bons de souscription, il devient également le principal actionnaire de Bank of America, détenant environ 700 millions d’actions.

2018

Celui qu’on appelle « L’Oracle d’Omaha » a une valeur nette estimée à 84,5 milliards de dollars. Buffett ajoute JPMorgan Chase et Bank of New York Mellon au portefeuille d’investissement de Berkshire Hathaway.

2019

La lettre annuelle de Buffett aux actionnaires de Berkshire Hathaway est publiée le 23 février. Il y écrit que le succès de Berkshire est le résultat de ce qu’il appelle « The American Tailwind« .

Dans une interview avec CNBC le 25 février, Buffett admet avoir trop payé pour Kraft Heinz, mais qu’il n’envisage ni d’acheter ni de vendre des actions de la société.

2020

Dans sa lettre aux actionnaires de Berkshire Hathaway du 22 février, il aborde le sujet de la succession et affirme que la culture de l’entreprise vivra au-delà de lui-même et de Munger. De plus, les dirigeants de Berkshire Hathaway, Ajit Jain et Greg Abel, recevront plus de visibilité et répondront aux questions lors de la réunion.

Cette même lettre décrit comment Buffett a l’intention de gérer ses actions de Berkshire Hathaway après sa mort. Chaque année, un certain nombre d’actions A seront converties en actions B, puis distribuées à différentes fondations pour une utilisation rapide. Il estime qu’il faudra 12 à 15 ans pour que les actions qu’il détient arrivent sur le marché.

Le successeur de Warren Buffett nommé – 2021

2021

Lors de l’assemblée annuelle des actionnaires de Berkshire Hathaway le 1er mai, Munger suggère qu’Abel soit nommé successeur de Buffett. Deux jours plus tard, dans une interview avec CNBC, Buffett confirme que le vice-président de la société Abel, qui dirige les activités non liées à l’assurance, lui succéderait en effet.

Cependant, a ajouté Buffett, il n’a pas l’intention de prendre sa retraite de sitôt.

⇒BONUS⇐ Prêt à assurer votre avenir financier Accédez à votre Formation OFFERTE :

avec une stratégie d'investissement performante

en moins de 10 minutes par mois ?

"Créez un Patrimoine Générationnel"

Vous avez aimé "Comment Warren Buffett Est-il Devenu Si Riche ?" ? Voici 3 autres articles que vous apprécierez :

C'était "Comment Warren Buffett Est-il Devenu Si Riche ?"

Soyez Enfin Maître de vos Finances...

Si "Comment Warren Buffett Est-il Devenu Si Riche ?" vous a plu, n'hésitez pas à laisser un commentaire, j'en serai ravie.